Triển vọng ngành năm 2022: Cổ phiếu ngân hàng nào được nhắc tên?

Nghiên cứu của SSI cho rằng định giá hiện tại chưa phản ánh hết tăng trưởng khiêm tốn trong 6 tháng năm 2022 và điều này có thể tạo cơ hội cho nhà đầu tư mua cổ phiếu ngân hàng tốt ở mức giá hấp dẫn trong thời gian này.

Cổ phiếu ngành ngân hàng tăng bình quân 36,6% trong năm 2021

Báo cáo của SSI cho thấy, cổ phiếu của ngành ngân hàng tăng bình quân 36,6% trong năm 2021, cao hơn 2,8% so với chỉ số VNIndex. Các cổ phiếu có hiệu suất cao nhất bao gồm SSB, TPB, LPB, MSB và VPB, với mức tăng giá trên 90% so với đầu năm. Các cổ phiếu tăng khoảng 50%-90% bao gồm MBB, TCB, STB, OCB, VIB và SHB. Các ngân hàng thương mại nhà nước có mức tăng giá kém khả quan trong năm 2021

Điểm chính của ngành trong năm 2021 Khoảng cách tăng trưởng tín dụng được thu hẹp giữa các ngân hàng thương mại cổ phần (NHTMCP) và các ngân hàng thương mại nhà nước (NHTMNN). Trong 9T2021, tăng trưởng tín dụng của toàn ngành đạt +7,9% so với đầu năm. Động lực tăng trưởng chính là cho vay bán lẻ tại ACB, TCB, TPB, VIB và CTG.

Trong khi đó, BID, VCB, VPB, SHB và STB có mức tăng trưởng cân bằng hơn ở cả khách hàng cá nhân và doanh nghiệp. Khoảng cách tăng trưởng tín dụng được thu hẹp giữa NHTMCP (10,5% so với đầu năm vs. 12,9% trong 9T2020) và NHTMNN (8,9% so với đầu năm vs. 3,4% trong 9T2020).

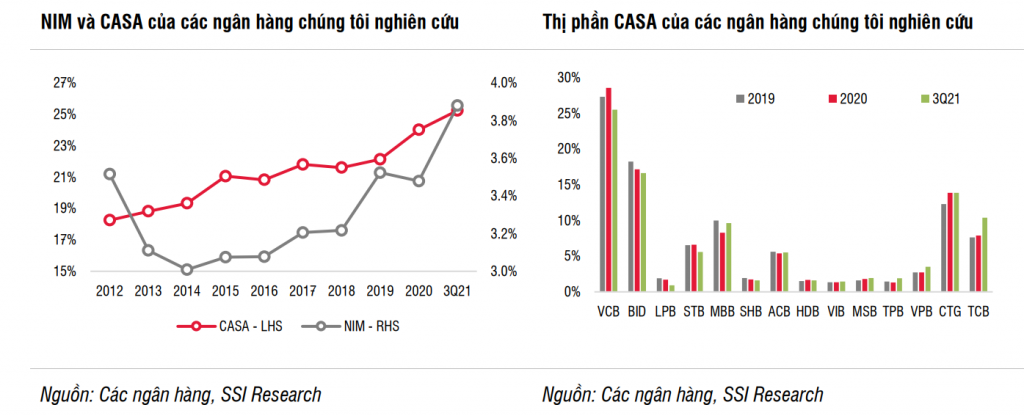

Cuộc cạnh tranh giành thị phần CASA vẫn diễn ra căng thẳng, các ngân hàng chiếm ưu thế bao gồm TCB, VPB, MBB và TPB – đây là các ngân hàng có nền tảng kỹ thuật số mạnh và có các chương trình miễn phí chuyển khoản. Trong khi đó, VCB, BID, STB, SHB và LPB đã mất một số thị phần CASA so với đầu năm do những động thái chậm hơn trong khi triển khai các gói miễn phí giao dịch.

Tận dụng môi trường vốn rẻ, các ngân hàng đã phát hành trái phiếu trung hạn với lãi suất thấp hơn so với 2-3 năm trước đây (ACB, TPB, VPB), hoặc tìm cách huy động vốn dài hạn ở nước ngoài (TCB, VPB, MSB, OCB, HDB, VIB...) để tối đa hóa lợi ích huy động vốn. Các ngân hàng cũng đã công bố nhiều phương án tăng vốn điều lệ.

Tại các ngân hàng khác, lượng khách hàng mới tham gia kênh số dao động trong khoảng 300.000 đến 1,2 triệu khách. Khối lượng và giá trị giao dịch trực tuyến cũng tăng trưởng đáng kể so với cùng kỳ. Đối với các nguồn thu nhập ròng ngoài lãi khác, thu từ nợ xấu đã xóa tăng mạnh ở hầu hết các ngân hàng chúng tôi nghiên cứu, với mức tăng trưởng bình quân là +48% so với cùng kỳ chủ yếu do điều kiện thuận lợi trong 6 tháng đầu năm 2021.

Cơ hội cho nhà đầu tư mua cổ phiếu ngân hàng tốt

Đi qua năm 2021 tăng trưởng mạnh, năm 2022, SSI Research cho rằng, điểm tạo nên sự khác biệt trong hiệu quả hoạt động của các ngân hàng chính là chất lượng tài sản.

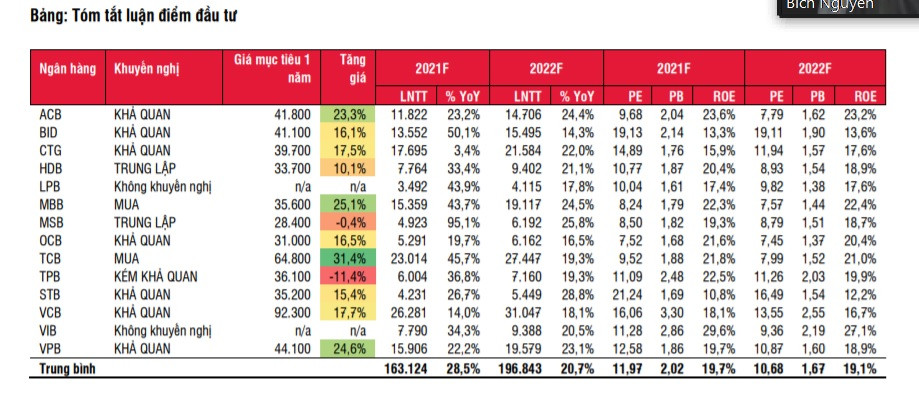

SSI ước tính tăng trưởng LNTT 2022 trung bình của các ngân hàng là 21% YoY, cao hơn mức tăng trưởng 13% YoY của 96 công ty trong phạm vi nghiên cứu của SSI. Ước tính này không bao gồm thu nhập bất thường tiềm năng từ phí bancassurance và/ hoặc thoái vốn công ty con của CTG, HDB, TCB, VPB, MBB, và STB.

Các ngân hàng TMCP tư nhân ước tính đạt tăng trưởng LNTT (+22% YoY) cao hơn so với ngân hàng TMCP quốc doanh (+19% YoY), do triển vọng tăng trưởng tín dụng tươi sáng hơn.

Do mức so sánh cao trong 6T2021, SSI cho rằng tăng trưởng lợi nhuận sẽ ở mức khiêm tốn so với cùng kỳ tại các ngân hàng trong nửa đầu năm. Tăng trưởng ước tính mạnh hơn bắt đầu từ Q2/2022 đối với CTG, MBB và VCB, từ Q3/2022 đối với các ngân hàng khác trong phạm vi nghiên cứu của chúng tôi. Quan ngại về rủi ro nợ xấu và tăng trưởng lợi nhuận chậm lại trong 6T2022 đã phản ánh một phần vào giá cổ phiếu.

Mặc dù định giá đã quay về mức hợp lý hợp lý hơn sau mức đỉnh hồi tháng 7/2021 (PB dự phóng 1,8x), PB 2022 các ngân hàng trong phạm vi nghiên cứu hiện ở mức 1,6x, vẫn cao hơn so với mức trung bình lịch sử. SSI cho rằng định giá hiện tại chưa phản ánh hết tăng trưởng khiêm tốn trong 6T2022. Điều này có thể tạo cơ hội cho nhà đầu tư mua cổ phiếu ngân hàng tốt ở mức giá hấp dẫn trong thời gian này. Kết quả ngành ước tính mạnh hơn vào nửa cuối năm theo đà phục hồi kinh tế và so với mức thấp trong nửa cuối năm 2021. Báo cáo cho biết, SSI điều chỉnh đánh giá ngành từ Trung lập lên Khả quan, đặc biệt cho nửa cuối năm 2022.

Theo đó SSI nhận định các cơ hội đầu tư:

VCB với yếu tố cơ bản mạnh, định giá đang ở mức thấp hơn trung bình 4 năm (PB dự phóng là 2,56x so với 3,07x), và kế hoạch tăng vốn có thể sẽ được khởi động lại trong 2022.

CTG tích cực xử lý nợ xấu trong 2021, trong khi thu nhập bất thường có thể hỗ trợ tăng trưởng lợi nhuận và các chỉ tiêu an toàn vốn trong năm 2022.

STB cũng là một cơ hội hấp dẫn nếu việc bán cổ phiếu STB cầm cố tại VAMC hoàn tất. Nếu thương vụ thành công, STB có thể hoàn thành kế hoạch tái cấu trúc sớm hơn dự kiến và có sự phục hồi lợi nhuận ấn tượng từ 2023. Với những động lực rõ ràng này, chúng tôi ước tính các ngân hàng này có thể có diễn biến khả quan ngay trong nửa đầu 2022.

Trong khi đó, sau khi hết hạn tái cơ cấu nợ theo Thông tư 14 và bức tranh nợ xấu thực sự rõ ràng hơn, SSI cho rằng các ngân hàng có chất lượng tài sản tốt và dự phòng rủi ro tín dụng mạnh như TCB, MBB và ACB sẽ là lựa chọn hàng đầu.

Nhận định rủi do

Do tác động mạnh của làn sóng dịch Covid-19 lần thứ 4 tại Việt Nam và 2 thời hạn quan trọng này, SSI duy trì quan điểm cẩn trọng về rủi ro tín dụng đối với các ngân hàng yếu kém và/hoặc các ngân hàng có bộ đệm trích lập dự phòng mỏng.

Các rủi ro được SSI dự báo như: Dịch bệnh Covid-19 bùng phát và các đợt giãn cách xã hội kéo dài có thể làm tăng nợ xấu mới hình thành, cũng như tăng chi phí tín dụng; Bong bóng bất động sản. Giá nhà đất đã tăng đáng kể trong những năm gần đây, và hiện nay khả năng thị trường bất động sản đã phát triển quá nóng cũng ở mức cao hơn; Rủi ro lạm phát có thể khiến lãi suất tiền gửi tăng cao hơn dự kiến; Giải pháp hồi sinh ngân hàng “0 đồng” với sự tham gia/ hỗ trợ của các ngân hàng lớn; Gói Cấp bù lãi suất nếu được thiết kế và triển khai không phù hợp.

>>Triển vọng ngành năm 2022: MWG, FRT, DGW có duy trì được vị thế?

>>Triển vọng ngành năm 2022: Các ông lớn Vinamilk, Masan, Kido được hưởng lợi gì?

>>Thị trường chứng khoán năm 2022: Đãi cát tìm vàng

Thị trường bancassurance dự báo sẽ tiếp tục sôi động

Năm 2021, MSB đã ký kết thành công hợp đồng độc quyền với Prudential và STB đã đàm phán lại hợp đồng độc quyền với Daiichi Life. Sang năm 2022, SSI ước tính CTG sẽ hoàn tất hợp đồng với Manulife, trong khi TCB và VPB tiếp tục đàm phán lại hợp đồng với Manulife và AIA. HDB và LPB sẽ có thể ký một hợp đồng bancassurance độc quyền mới. Do đó, các ngân hàng vẫn có nhiều động lực trong việc đẩy mạnh bán các hợp đồng bancassurance để đáp ứng các KPI mới hoặc sử dụng doanh thu bán hàng như là lợi thế trong việc thương lượng phí trả trước. Theo đó, SSI ước tính hoa hồng bancassurance trên tổng NFI sẽ tăng trong năm tới (từ mức trung bình hiện tại là 15%). Chất lượng tín dụng: Rủi ro cho ngân hàng yếu