Xác thực sinh trắc khuôn mặt có phiền toái?

Từ ngày 1/7, quy định buộc phải xác thực khuôn mặt với giao dịch trên 10 triệu đồng/lần chính thức có hiệu lực.

Đặt trong bối cảnh rủi ro gian lận trong thanh toán điện tử tăng mạnh, các hình thức gian lận mới xuất hiện và ngày càng tinh vi hơn, gây ra nhiều phiền toái và thiệt hại đối với cả người dùng, các ngân hàng đang sử dụng xác thực sinh trắc học khuôn mặt trên app (ứng dụng) của ngân hàng.

Rủi ro gian lận trong thanh toán điện tử gia tăng

Ông Nguyễn Quốc Hùng - Tổng thư ký Hiệp hội Ngân hàng Việt Nam cho rằng khi người tiêu dùng và doanh nghiệp ngày càng phụ thuộc vào giao dịch điện tử, những vấn đề mới về an toàn thanh toán là khó có thể tránh khỏi. Rủi ro gian lận trong thanh toán điện tử đã tăng mạnh trong thời gian qua, các hình thức gian lận mới xuất hiện và ngày càng tinh vi hơn, gây ra nhiều phiền toái và thiệt hại cho người dùng.

Ông Hùng chỉ ra một số hình thức lừa đảo, chiếm đoạt tài sản như: Các đối tượng thường lừa đảo chiếm đoạt thông tin thông qua việc tiếp cận chủ tài khoản, thẻ để giới thiệu các chương trình hỗ trợ lãi suất vay, hỗ trợ rút tiền dư trong thẻ tín dụng, đóng hoặc kích hoạt thẻ tín dụng… để mua sắm trên các sàn thương mại điện tử.

Bên cạnh đó, các đối tượng lừa đảo còn giả danh nhà mạng yêu cầu khách hàng nâng cấp Sim 4G nhằm chiếm đoạt Sim của khách hàng và thực hiện các giao dịch gian lận như rút tiền khỏi tài khoản, mua sắm và thanh toán online...

Ngoài ra, đối tượng yêu cầu các nạn nhân nhắn tin theo cú pháp mà đối tượng đưa ra, sau khi gửi thành công tin nhắn sẽ mất quyền kiểm soát SIM điện thoại. Các đối tượng đánh cắp OTP để thực hiện lấy dữ liệu rồi kết nối ví điện tử, từ đó rút tiền qua các ví điện tử bằng việc kẻ gian lợi dụng mời chào khách hàng vay vốn trực tuyến (online), rồi yêu cầu cung cấp các thông tin, hình ảnh như chứng minh nhân dân, số thẻ ngân hàng, ngày đến hạn, số CVV, mật khẩu OTP… Sau khi lấy được những thông tin này, các đối tượng chiếm đoạt tiền.

Chưa kể các đối tượng gửi tin nhắn giả mạo các ngân hàng thương mại để dẫn dụ vào đường link với mục đích đánh cắp thông tin, chiếm quyền quản trị tài khoản ngân hàng của người dùng.

Đặc biệt thời gian gần đây còn có hình thức lừa đảo là giả danh cán bộ công an phường, xã gọi điện thoại cho nạn nhân hẹn đến trụ sở để đồng bộ định danh điện tử hoặc đề nghị nạn nhân cài đặt qua mạng. Sau đó, thu thập các dữ liệu trong điện thoại của nạn nhân, từ đó tấn công, chiếm quyền điều khiển tài khoản ngân hàng và chiếm đoạt tiền.

Các đối tượng cũng giả danh cán bộ Công an, Viện kiểm sát, Tòa án, cơ quan nhà nước đề nghị cung cấp thông tin cá nhân, thông tin tài khoản ngân hàng với vỏ bọc xác minh, điều tra và chiếm quyền sử dụng tài khoản. Hay giả danh người thân nhờ chuyển tiền rồi chiếm đoạt…

Ông Nguyễn Thế Nam - Giám đốc Trung tâm Khoa học dữ liệu Công ty cổ phần Giải pháp thanh toán Việt Nam VNPAY dẫn thống kê của GASA cho thấy mỗi tuần hơn 15% người dùng Việt bị tiếp cận lừa đảo.

Ngân hàng “chạy đua” bảo mật

Để tăng cường bảo mật, các tổ chức tín dụng đã dành khoảng 15.000 tỷ đồng đầu tư cho lĩnh vực công nghệ. Chưa kể theo quy định của ngân hàng về việc triển khai giải pháp an toàn, bảo mật trong thanh toán trực tuyến và thanh toán thẻ ngân hàng, từ ngày 1/7 khách hàng chuyển khoản qua tài khoản trực tuyến trên 10 triệu đồng phải xác thực sinh trắc học qua khuôn mặt và vân tay.

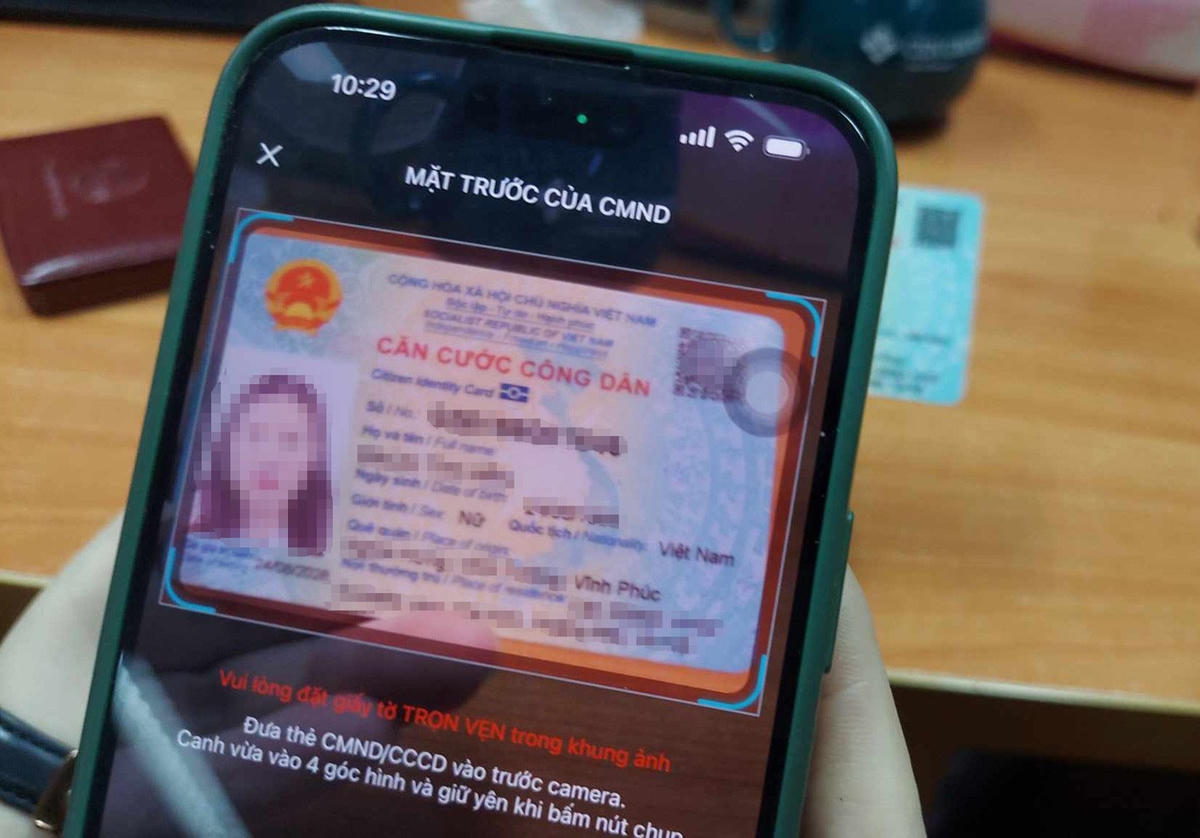

Để đáp ứng yêu cầu trên, các ngân hàng đã đồng loạt gửi thông báo cho khách hàng qua email, tin nhắn SMS và thông báo trên ứng dụng di động, đề nghị khách hàng cập nhật hình ảnh khuôn mặt và căn cước công dân gắn chip trước ngày 1/7 để tránh gián đoạn giao dịch online giá trị lớn.

TPBank cho biết, ngân hàng bắt đầu thu thập và chuẩn hoá dữ liệu từ đầu tháng 4/2024, trung bình mỗi ngày có trên dưới 10.000 mẫu khuôn mặt và căn cước công dân được cập nhật vào kho dữ liệu của TPBank từ tất cả các kênh (Mobile Banking, Internet Banking, quầy và LiveBank 24/7).

Còn ông Trần Công Quỳnh Lân - Phó tổng Giám đốc Ngân hàng Công thương (VietinBank) cũng cho hay đã có khoảng vài trăm nghìn khách hàng chủ động cập nhật xác thực sinh trắc học trên ứng dụng của ngân hàng này. Từ đầu tháng 6, VietinBank đã gửi thông báo tới khách hàng, ưu tiên trước với nhóm thường xuyên chuyển tiền trên 10 triệu hoặc chủ tài khoản trước đây được xác thực bằng căn cước công dân cũ (chưa gắn chip).

Là người đã chủ động thực hiện xác thực sinh trắc học cho tài khoản ngân hàng của mình, anh Trần Minh Ngọc (phố Nguyễn An Ninh, quận Hai Bà Trưng, Hà Nội) nói: Tôi làm trong ngành nên chỉ cần ngân hàng có thông báo thì sẽ thực hiện sinh trắc khuôn mặt sớm. Tôi cũng chia sẻ với người quen chủ động mở app ngân hàng, cài đặt xác thực vì đó là quy định chung, cũng là cách để bảo vệ tài khoản của chính mình.

Trong khi đó, bà Nguyễn Thị Hà (quận Hà Đông, Hà Nội) chia sẻ, do không quen sử dụng công nghệ nên dù đã làm theo hướng dẫn trên ứng dụng ngân hàng (app) nhiều lần nhưng hệ thống vẫn báo việc cập nhật dữ liệu bị lỗi, đề nghị thao tác lại. "Sau mấy lần tự làm nhưng tôi không cung cấp được khuôn mặt cho ngân hàng qua app, được tổng đài chăm sóc khách hàng hướng dẫn đến chi nhánh ngân hàng, tôi đã cập nhật được ngay” - bà Hà kể.

Bà Nguyễn Tuyết Nhung - đại diện Công ty Kalapa, đơn vị chuyên về giải pháp sinh trắc học cho rằng, trên thực tế, khi thực hiện các bước eKYC (định danh điện tử), xác thực sinh trắc học có tình trạng người dân chưa cảm thấy hài lòng. Điển hình như việc xác thực yêu cầu người dân phải có điện thoại có khả năng đọc chip NFC được tích hợp trên căn cước công dân và phải biết cách đặt căn cước công dân vào điện thoại để đọc chip. Những yêu cầu này khá xa lạ với phần lớn người dùng và đòi hỏi người dùng chấp nhận tính thiết yếu của nó.

Theo bà Nhung, chính vì những thứ mới mẻ trên mà các phần mềm tích hợp dịch vụ xác thực phải có khả năng hoạt động ưu việt, tốc độ xử lý cao, các bước hướng dẫn ngắn gọn. Các phần mềm phải dễ dàng sử dụng để ngay cả những người lớn tuổi cũng có thể sử dụng được.