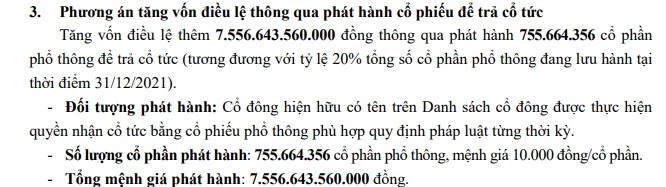

MBB sẽ tăng vốn điều lện thêm hơn 7.557 tỷ đồng thông qua việc phát hành hơn 755 triệu cổ phần phổ thông để trả cổ tức (tương đương với tỷ lệ 20% tổng số cổ phần phổ thông đang lưu hành tại thời điểm 31/12/2021).

Ngân hàng TMCP Quân đội (MBB) vừa công bố tài liệu họp Đại hội đồng cổ đông thường niên.

Theo đó, MB kỳ vọng sẽ thực hiện thành công Phương án nhận Chuyển giao bắt buộc Tổ chức tín dụng, mở ra cơ hội để MB tăng tốc từ 1,5 - 2 lần tốc độ phát triển quy mô tài sản, tín dụng, mạng lưới.

Năm 2022, ngân hàng dự kiến tổng tài sản tăng 15% lên 700.000 tỷ đồng. Vốn điều lệ tăng 24% lên 46.882 tỷ đồng. Dư nợ tín dụng tăng khoảng 16% lên 472.600 tỷ đồng và theo giới hạn room mà Ngân hàng Nhà nước giao cho.

MB đặt mục tiêu lợi nhuận trước thuế đạt 20.300 tỷ đồng, tăng 23% so với năm 2021. Trong trường hợp kinh tế vĩ mô diễn biến khó khăn GDP<5%, CPI>5%, ngân hàng dự kiến lợi nhuận đạt 19.000 tỷ đồng, tăng 15%.

HĐQT MB cho biết, ngân hàng xây dựng các chỉ tiêu chiến lược về tài chính tăng trưởng cao hơn bình quân ngành với Doanh thu và Lợi nhuận kỳ vọng năm 2026 gấp 2,5 lần đến 3 lần so với 2021 theo các kịch bản linh hoạt, phù hợp với điều kiện thực tiễn.

HĐQT cho biết, nhằm mục tiêu tận dụng các cơ hội tăng trưởng quy mô nhanh chóng so với tốc độ hiện nay, củng cố và nâng hạng vị thế trên thị trường, MB sẽ tìm kiếm, lựa chọn và triển khai Phương án nhận chuyển giao bắt buộc 01 Tổ chức tín dụng, theo chủ trương, định hướng của Chính phủ, NHNN và nghị quyết ĐHĐCĐ.

Tài liệu mà MB công bố cho rằng, với nguồn lực có chất lượng và có kinh nghiệm triển khai thành công một số phương án tái cơ cấu, cùng với sự ủng hộ, hỗ trợ của Chính phủ, NHNN và sự quyết tâm, đồng lòng của toàn thể CBNV; MB kỳ vọng sẽ thực hiện thành công Phương án nhận Chuyển giao bắt buộc Tổ chức tín dụng, mở ra cơ hội để MB tăng tốc từ 1,5 - 2 lần tốc độ phát triển quy mô tài sản, tín dụng, mạng lưới, góp phần sớm hoàn thành mục tiêu Chiến lược phục vụ trên 20 triệu khách hàng.

Phát hành 19.24 triệu cổ phiếu ESOP

Một nội dung quan trọng khác sẽ được trình cổ đông là kế hoạch tăng vốn điều lệ từ 37.783 tỷ đồng lên 46.882 tỷ đồng, tức tăng thêm gần 9.100 tỷ. MB sẽ tiếp tục triển khai phương án tăng vốn điều lệ thêm 892,4 tỷ đồng đã được ĐHĐCĐ thông qua năm 2021. Trong đó, sẽ phát hành cổ phiếu riêng lẻ 70 triệu cổ phần cho Viettel, phát hành 19,24 triệu cổ phiếu ESOP.

Phương án tăng vốn điều lệ thông qua chào bán cổ phiếu riêng lẻ mới thêm dự kiến 65.000.000 cổ phần phổ thông, tương đương tối đa 650.000.000.000 đồng: - Tiêu chí lựa chọn đối tượng được chào bán: là nhà đầu tư chứng khoán chuyên nghiệp theo quy định pháp luật, có đủ tiềm lực tài chính, có năng lực kinh doanh, công nghệ, có thể hợp tác phát triển các hoạt động kinh doanh phù hợp chiến lược của MB, mô hình kinh doanh có thể liên kết chặt chẽ với MB để tạo ra giá trị. Ưu tiên: các doanh nghiệp lớn, đã có thương hiệu mạnh/ đánh giá xếp hạng cao trên thị trường, am hiểu về chiến lược và văn hóa kinh doanh của MB (không giới hạn các cổ đông lớn của MB, ngoại trừ các đối tượng được chào bán tại phương án 2.1).

- Số lượng nhà đầu tư: Số lượng nhà đầu tư được chào bán tối đa không quá số lượng nhà

đầu tư chuyên nghiệp theo quy định của pháp luật về chứng khoán.

- Số lượng cổ phiếu chào bán cho các nhà đầu tƣ: tùy thuộc vào năng lực và sự cam kết

của (các) nhà đầu tư trên cơ sở thỏa thuận và các nội dung hợp tác của các bên. Ủy quyền và giao

Hội đồng Quản trị quyết định số lượng cụ thể cổ phiếu chào bán cho các nhà đầu tư, hài hòa

quyền lợi của cổ đông và MB, phù hợp quy định.

- Mệnh giá cổ phần phát hành: 10.000 đồng/cổ phần.

- Tổng mệnh giá phát hành dự kiến: tối đa 650.000.000.000 đồng.

- Giá chào bán: Giá thỏa thuận không thấp hơn giá trị sổ sách theo báo cáo tài chính được

kiểm toán/soát xét tại thời điểm gần nhất (tương tự phương án tăng vốn điều lệ thông qua chào

bán cổ phiếu riêng lẻ đã được Đại hội đồng cổ đông thông qua năm 2021 tại mục 2.1). Ủy quyền

và giao Hội đồng Quản trị quyết định giá chào bán cho từng nhà đầu tư được chào bán cụ thể, hài

hòa quyền lợi của cổ đông và MB, phù hợp quy định.

- Thời gian hạn chế chuyển nhượng: Cổ phiếu phổ thông chào bán cho các Nhà đầu tư

chuyên nghiệp sẽ bị hạn chế chuyển nhượng phù hợp quy định pháp luật và thỏa thuận giữa MB

và các nhà đầu tư.

- Thời gian chào bán: Trong năm 2022 và 2023. Thời gian thực hiện cụ thể do Hội đồng Quản trị quyết định trên cơ sở Giấy phép/Chấp thuận của cơ quan quản lý Nhà nước có thẩm

quyền và điều kiện thị trường phù hợp.